複数の借入先からお金を借りていたり、ショッピングのリボ払いがかさんだりすると、毎月の返済がとても苦しくなります。

1社ごとの返済日が違ってくると、支払い管理だけでも相当大変です。

複数の借り入れで返済に苦しんでいるなら「おまとめローン」の利用を検討してみましょう。

ただ、インターネットで”おまとめローン”を検索すると多くの情報が出てくるため、どれを選んだらいいのか迷ってしまうかもしれません。

そこでこの記事は、2023年におすすめできるおまとめローンを、各社の特徴を交えながらご紹介したいと思います。

おまとめローン利用時の注意点や審査通過のポイントもお伝えしますので、ぜひ参考にしてください。

- おすすめのおまとめローンがわかる

- 大手消費者金融から地方銀行までおまとめローンの詳しいスペックがわかる

- おまとめローンの基礎知識と利用時の注意点が理解できる

おまとめローンおすすめ│安心の大手消費者金融・カード会社系7社

おまとめローン選びに迷っているなら、まずは大手消費者金融系やクレジットカード会社系のおまとめローンを検討してみてください。

大手消費者金融おすすめが扱うおまとめローンには、下記の特徴があります。

- 総量規制の例外扱いとなるため、年収の三分の一を超えても申し込める

- 利用中の消費者金融カードローンのおまとめローンも利用できる(プロミスのカードローン利用中に、プロミスのおまとめローンに申し込むなど)

- 金利ダウンが期待できる

三井住友カード カードローンは100万円未満でも上限金利年15.0%で低め

はじめにご紹介するのは、大手クレジットカード会社の「三井住友カード」が扱うカードローンです。

三井住友カードのカードローンは、借入金の使い道が自由ですので、おまとめローンとしても利用できます。

上限金利が適用されても年率15.0%で利用できますので、年率18.0%の消費者金融を利用しているなら、金利が3%下がる計算です。

さらに、三井住友カードのカードローンは、堅実に利用すればするほど金利が下がるようになっています。

毎月滞りなく返済していけば、1年に年0.3%ずつ金利が下がり、契約初年度に適用された金利より最大年1.2%の金利優遇措置が受けられます。

また、年収が増え他社借入額も減っていけば、利用限度額の増額申請も可能です。

初回契約時の限度額は50万円程度ですが、利用可能限度額が110万円~290万円まで増額できれば、金利は年率9.8%まで下がります。

三井住友カード カードローンの基本情報

| 利用できる人の条件 | ・満20歳以上~69歳以下 ・安定した収入があること(学生不可) |

| 貸付金利 | 年1.5%~15.0% |

| 限度額 | 最高900万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 最長15年1ヶ月 |

| 契約時の他社返済 | 任意 |

プロミスのおまとめローンは300万円までの一本化が可能

大手消費者金融が扱うおまとめローンで安心安全なおまとめローンを探しているなら、プロミスのおまとめローンがいいでしょう。

プロミスを運営しているSMBCコンシューマーファイナンスは、SMBCグループの企業ですので、安心して利用できる点が特徴です。

プロミスのおまとめローン金利は、年率で6.3%~17.8%です。

上限金利だけを見ると、一般のカードローンと同じ金利では?と思うかもしれません。

ただ、おまとめローンの審査では他社金利より下げることを前提に審査してもらえるため、他社ローンの金利が高いなら一度相談してみることをおすすめします。

ちなみに、プロミスのおまとめローンは、現在プロミスを利用中の人でも申し込みは可能です。

プロミスおまとめローンの基本情報

| 利用できる人の条件 | ・20歳以上65歳以下 ・本人に安定収入があること |

| 貸付金利 | 年6.3%~17.8% |

| 限度額 | 最高300万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 最長10年、1回~120回 |

| 契約時の他社返済 | 必須 |

※下記リンクはフリーローンのリンクです。

SMBCモビットのおまとめローンはSMBCモビット利用者のみ対象

現在、SMBCモビットのカードローンを利用中なら、SMBCモビットのおまとめローンも検討してみてください。

SMBCモビットのおまとめローンには独自の利用条件が設定されており、「SMBCモビットのカードローン利用者以外は申し込めない」と決められています。

上限金利は「年18.0%」となっていますが、実際の審査では年18.0%より下がるケースも多いため、まずは相談してみるのもいいでしょう。

ちなみに、他社消費者金融系おまとめローンはどこも同じですが、おまとめローン契約時には他社借入れを返済しなければいけません。

SMBCモビットのおまとめローンを契約した場合、SMBCモビットが利用者の名前で借り換え元ローンに一括返済をしてくれます。

SMBCモビットおまとめローンの基本情報

| 利用できる人の条件 | ・すでにSMBCモビットを利用中であること ・満20歳以上65歳以下で安定した収入があること (パートやアルバイトでも申込可) |

| 貸付金利 | 年3.0%~18.0% |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 最長13年4ヶ月(最長160回) |

| 契約時の他社返済 | 必須 |

※下記リンクはフリーローンのリンクです。

アコムのおまとめローンは年収3分の1以上も借入可能

アコムにも、おまとめローンがあります。

アコムのおまとめローンは自動契約機からでも申し込めるため、WEB操作が苦手な人でも安心です。

手続きで不安な点があれば、備え付けのインターフォンでオペレータに聞きながら申し込めます。

ちなみに、筆者も過去にアコムのおまとめローンを契約していました。

当時は、アコムとレイクALSAに合計200万円程度借入れがありましたが、アコムのおまとめローンに一本化することで、年12.0%まで金利を下げてもらうことに成功しています。

ただし、アコムのおまとめローンは他社おまとめローン同様、契約後は返済専用ローンになるため追加融資はできません。

アコムおまとめローンの基本情報

| 利用できる人の条件 | ・20歳以上で安定した収入があること ・アコムの審査基準を満たしていること |

| 貸付金利 | 年7.7%~18.0% |

| 限度額 | 最高300万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | ・返済金額2.0%以上の場合…借入日から最長8年0ヵ月(1~95回) ・返済金額1.5%以上の場合…借入日から最長12年3ヵ月(1~146回) |

| 契約時の他社返済 | 必須 |

※下記リンクはフリーローンのリンクです。

他社残高証明を出したくないならオリックスマネーがおすすめ

オリックスマネーは2022年2月にサービスを開始したカードローンで、オリックスマネーには「おまとめローン」もラインナップされています。

おまとめの対象となる債務は、消費者金融からの借入れとクレジットカードのキャッシングのみで、銀行カードローンやショッピングリボ払いは対象外です。

ちなみに、おまとめローンのほとんどは、現在利用中のカードローン残高証明の提出をしないといけませんが、オリックスマネーのおまとめローンは残高証明書類の提出は原則不要です。

他社返済もオリックスマネーから自分の口座に入金があり次第、おまとめローンの契約者が借り換え元ローン会社へ返済する流れとなります。

カードは発行されず郵送物もないおまとめローンですので、まわりに内緒で利用できる点も特徴です。

オリックスマネーおまとめローンの基本情報

| 利用できる人の条件 | 満20歳以上64歳以下 |

| 貸付金利 | 年5.0%~17.8% |

| 限度額 | 50万円~500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 最長8年(96回) |

| 契約時の他社返済 | おまとめローン契約者にて返済 |

レイク利用中ならレイク de おまとめがおすすめ

レイクALSAにもおまとめローンがあり、アコムと同様に自動契約機でも手続きが可能です。

レイクALSAのおまとめローンは、はじめから「上限金利が低めに設定されている点」が特徴です。

プロミスやアコムのおまとめローンの場合、通常のカードローンもおまとめローンも、公式サイト上で表示される上限金利は同じです。

一方、レイクALSAは通常のカードローン上限金利は年18.0%で、おまとめローンの上限金利は年17.5%と表示されています。

「結局どれくらい金利が下がるのか不安」と感じている人なら、確実に年0.5%金利が下がる「レイクALSAのアルサdeおまとめ」がおすすめです。

レイクおまとめローンの基本情報

| 利用できる人の条件 | ・満20歳以上70歳以下で安定した収入があること ・レイクALSAの審査基準を満たすこと |

| 貸付金利 | 年6.0%~17.5% (※100万円以上の利用は年6.0%~15.0%) |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 必須 |

レイクALSA公式サイト レイク de おまとめ

https://lakealsa.com/cashing/other/omatome/

アイフルのおまとめMAXはクレジットカードリボ払いも一本化可能

消費者金融カードローンやクレジットカードのキャッシング以外に、「クレジットカードのリボ払い」の返済に苦しんでいる人も多いのではないでしょうか。

しかし、消費者金融が扱うおまとめローンのなかには「ショッピングの利用分はおまとめ対象外」としているケースがあります。

アイフルのおまとめローンなら、消費者金融カードローンの一本化だけではなく銀行カードローンやクレジットカードのショッピング利用分もまとめられるため安心です。

ただし、ショッピングのリボ払いを一本化する場合は、利用額を証明する書類が必要となるため、申込時にはリボ払いの返済状況がわかる書類を事前に用意しておくようにしましょう。

アイフルおまとめローンの基本情報

| 利用できる人の条件 | ・20歳以上で定期的な収入と返済能力があること ・アイフルの審査基準を満たすこと |

| 貸付金利 | 年3.0%~17.5% |

| 限度額 | 最高800万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

アイフル公式サイト おまとめMAXかりかえMAX

https://www.aiful.co.jp/borrow/products/combine/

おまとめローン審査結果に期待!│中小消費者金融系4社

ここまで、大手カード会社や消費者金融系のおまとめローンばかりをご紹介してきました。

大手の業者と比較して、柔軟な審査が期待できるのが「中小消費者金融系のおまとめローン」です。

中小の業者は、大手消費者金融とは違った審査基準で審査しているところもあり、大手のおまとめローン審査に落ちても中小消費者金融の審査では通過できる場合もあります(もちろん逆のパターンもあります)。

ここからは、審査通過率に期待できる中小消費者金融系のおまとめローンを4社ご紹介していきます。

中央リテールのおまとめローンは最短2時間で審査回答

東京にある「中央リテール」は、おまとめローンと不動産担保ローン専門の貸金業者です。

おまとめローンの金利は年10.95%~13.0%ですので、上限金利が適用されても大手消費者金融のおまとめローンより低金利で利用できる点が特徴です(利用者の属性によっては、大手消費者金融のほうが低金利で利用できる場合もあります)。

中央リテールの特徴は「審査に要する時間が短いこと」です。

最短2時間で結果が出ますので、急ぎの場合でも頼りになるおまとめローンといえます。

中央リテールおまとめローンの基本情報

| 利用できる人の条件 | ・20歳以上で安定した収入があること ・一部利用できない地域あり(要問い合わせ) |

| 貸付金利 | 年10.95%~13.0% |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 必須 |

中央リテール公式サイト

https://www.chuo-retail.com/

いつものおまとめローンはセブンイレブンで契約書取り出しが可能

おまとめローンを利用する人のなかには「家族に内緒で利用したい」と考えている人も多いでしょう。

小規模消費者金融の「いつも」は、おまとめローン申込時の郵送手続きが不要です。

WEBで申し込んだあとは、セブンイレブンのマルチプリントから契約書の取り出しが可能で、返信もファックスかメールで手続きできるため家族にバレる心配はありません。

「いつも」は、おまとめローン以外にもフリーローンやビジネスローン、不動産担保ローンも扱っていますので、自分にあったローンを探せる点が特徴です。

いつも おまとめローンの基本情報

| 利用できる人の条件 | 20歳以上65歳以下で安定した収入があること |

| 貸付金利 | 年4.8%~18.0% |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 5年 |

| 契約時の他社返済 | 要確認 |

ダイレクトワンのお借り換えローンは最高120回返済まで可能

中小消費者金融系のなかでは珍しく銀行グループに属しているのが、スルガ銀行グループの「ダイレクトワン」です。

ダイレクトワンでは一般向けフリーローンも取り扱っていますが、消費者金融や銀行カードローンを一本化できる借り換えローンも提供しています。

ただ、ダイレクトワンの借り換えローンを郵送申し込みした場合は、自宅への郵送物があるため注意が必要です。

郵送物を避けたいなら、ダイレクトワンの店舗に行く必要があります。

東京日本橋プラザ、藤沢プラザ、小田原プラザ、沼津プラザ、甲府プラザ、静岡プラザ、ダイレクトプラザ店、浜松プラザ、名駅プラザ

ダイレクトワンおまとめローンの基本情報

| 利用できる人の条件 | ・25歳以上で安定した収入があること ・ダイレクトワンの審査基準を満たすこと |

| 貸付金利 | 年4.9%~18.0% |

| 限度額 | 最高300万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 必須 |

ダイレクトワンおまとめローン公式サイト

https://www.directone.co.jp/directone/03_products/karikae.html

ライフカードのサポートローンはカードのショッピング利用分もおまとめ対象

ライフカードサポートローンなら、消費者金融系の債務だけではなく、ショッピングリボの一本化も可能です。

公式サイトで限度額別の金利条件が明記されており、融資額が増えれば増えるほど金利が下がる仕組みです。

- 100万円~300万円…年13.8%

- 500万円…年12.0%

ただし、ライフカードサポートローンでおまとめできるのは、他社借入額の「元本部分のみ」です。

利息は契約者自身で清算しないといけないため、債務全額を一本化できない点については注意が必要です。

ライフカードサポートローンの基本情報

| 利用できる人の条件 | 26歳以上で安定した収入があること |

| 貸付金利 | 年12.0%~16.5% |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能 |

| 最長返済期間 | 7年(借入れ状況に応じて最長120ヵ月まで) |

| 契約時の他社返済 | 要問合せ |

ライフカードサポートローン公式サイト

https://www.lifecard.co.jp/card/service/cash_ins/omatome2.html

低金利がおすすめ!全国対応の銀行おまとめローン10社

ここからは、銀行のおまとめローンをご紹介していきます。

銀行のおまとめローンは、消費者金融のおまとめローンと比較して金利が低い点が特徴です。

また、契約後は返済専用ローンとはならず、追加の借入れもできるローンがあるため利便性は抜群です。

みずほ銀行カードローンの金利は年2.0%~14.0%で借りられる

金利重視のおまとめローンを探しているなら、みずほ銀行のおまとめローンがおすすめです。

みずほ銀行のおまとめローンは上限金利が年14.0%に設定されているため、年18.0%で消費者金融カードローンを利用している場合は、金利が4%も下がることになります。

みずほ銀行おまとめローンの資金使途は自由で「事業資金のみ利用不可」となっているため、他社の借換えに利用しても問題はありません。

みずほ銀行の住宅ローン利用者なら、年▲0.5%の金利優遇措置も受けられるためお得です。

みずほ銀行カードローンの基本情報

| 利用できる人の条件 | 下記すべての条件を満たす個人 ・ 契約時の年齢が満20歳以上満66歳未満 ・ 安定かつ継続した収入があること ・ 保証会社の保証が受けられること |

| 貸付金利 | 年2.0%~14.0% |

| 限度額 | 10万円~800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 任意 |

みずほ銀行公式サイト カードローン商品概要書

https://www.mizuhobank.co.jp/setsumeisho/pdf/card.pdf

りそな銀行のプレミアムフリーローンはショッピングリボ一本化も可能

より低金利での借換えを希望しているなら、「りそなプレミアムフリーローン」もいいでしょう。

りそなプレミアムフリーローンなら、年6.0%・年9.0%・年12.0%の3パターンのなかから、審査で金利が決まります。

もっとも高い年12.0%の金利が適用されても、消費者金融カードローンよりは年6.0%も低い金利で利用できることになります。

以下に100万円を3年で返済した場合のシミュレーション結果も載せていますので、検討時の参考にしてください。

(※公式サイトの返済シミュレーションは、金利6.0%のみしか試算できないため、6.0%の条件で試算しています)

【借入条件】借入金額100万円 返済期間3年 貸付利率年6.0%で計算

【総返済額】1,095,156円

【毎月返済額】30,421円

参考:りそなプレミアムフリーローンシミュレーション

https://www.resonabank.co.jp/cgi-bin/simulation/premium_life_loan_sec.cgi

ちなみに、アコムで100万円を年率15.0%(※)で借りて3年で返済する場合、毎月の返済必要額は「34,665円」です(※利息制限法で100万円以上の借り入れには15.0%の金利が適用されるため)。

りそなプレミアムフリーローンにまとめると、いかに毎月の返済負担が軽くなるかおわかり頂けると思います。

アコム返済シミュレーション

https://www.acom.co.jp/return/simulation/amount/

りそな銀行プレミアムフリーローンの基本情報

| 利用できる人の条件 | 下記すべての条件を満たす個人 ・申込時の年齢が満20歳以上満66歳未満 ・最終返済時の年齢が満71歳未満 ・継続安定した収入があること ・保証会社の保証が受けられること ※継続安定した収入があればパート・アルバイトの方も申込可 ※学生、専業主婦・主夫は利用不可 |

| 貸付金利 | 年6.0%、9.0%、12.0%のいずれか審査で決定 |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年以上10年以内 |

| 契約時の他社返済 | 任意 |

りそな銀行公式サイト フリーローン商品概要書

https://www.resonabank.co.jp/pdf/loan_freeloan.pdf

ソニー銀行のカードローンは金利年13.8%でおまとめ・借り換え可能

ソニー銀行のカードローンは、「おまとめローン」としては表記されていませんが、資金使途は自由ですので他社借入れの一本化目的でも使えるローンです。

金利は年13.8%と、消費者金融カードローンよりは低めに設定されているため、審査通過できれば低金利の借り換えローンとしても利用できるでしょう。

ソニー銀行のカードローンは、下記のとおり利用残高によって最少返済額が決まります。

100万円の融資なら毎月15,000円の返済で済むため、返済計画もわかりやすいのが特徴です。

利用残高ごとの毎月最小返済額

| 利用残高 | 毎月の最少返済額 |

|---|---|

| 100万円超 150万円以下 | 15,000円 |

| 150万円超 200万円以下 | 20,000円 |

| 200万円超 300万円以下 | 30,000円 |

| 300万円超 400万円以下 | 35,000円 |

ソニー銀行カードローンの基本情報

| 利用できる人の条件 | 下記の条件をすべて満たす個人 ・ソニー銀行に円普通預金口座があること ・申込時の年齢が満20歳以上65歳未満 ・原則、安定した収入があること ・アコム株式会社の保証が受けられること ※すでにソニー銀行でローンを利用中のユーザーは申込不可 |

| 貸付金利 | 年2.5%~13.8% |

| 限度額 | 10万円~800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 任意 |

ソニー銀行公式サイト カードローン商品説明書

https://moneykit.net/visitor/loan/loan03_03.html

楽天銀行スーパーローンは楽天サービスを利用する人にメリット

楽天銀行スーパーローンも、低金利で借り換えとして利用できるカードローンのひとつです。

楽天会員なら会員ランクに応じて審査優遇されるため、普段から楽天市場や楽天モバイルなど、楽天サービスを多く利用する人には特におすすめです。

楽天銀行スーパーローンなら、カードローンの契約や利用残高に応じて楽天ポイントが貯まるため、楽天ポイントを有効活用したいユーザーは一度検討してみてもいいでしょう。

楽天銀行スーパーローンの基本情報

| 利用できる人の条件 | 下記すべての条件を満たす個人 ・満年齢20歳以上62歳以下 ・日本国内に居住していること ・勤めていて毎月安定した定期収入があること ・楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証が受けられること ※パート・アルバイトの場合は60歳以下しか申し込めない |

| 貸付金利 | 年1.9%~14.5% |

| 限度額 | 最高800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 任意 |

ろうきんのおまとめローンアシスト500は東北地方の労働組合会員の味方

普段から「ろうきん」を利用している人は少ないかもしれませんが、勤務先がろうきんの組合員なら、好条件でカードローンが利用できるかもしれません。

東北労働金庫のおまとめローン「ローンアシスト500」は、18歳から76歳まで幅広い年齢層のユーザーが利用できる点が特徴です。

また、金利が圧倒的に低く「年率5%」で借りられる点は、消費者金融系や銀行系のおまとめローンと比較して最大のメリットといえます。

東北労働金庫以外にも、全国各地にはそれぞれ「ろうきん」がありますので、ぜひ地元のろうきん公式サイトをチェックしてみてください。

東北労働金庫おまとめローンアシスト500の基本情報

| 利用できる人の条件 | ・東北ろうきんへ加入している団体会員であること ・申込時の年齢が満18歳以上、完済時年齢が満76歳未満 ・勤続年数が1年以上 ・安定継続した年収(前年税込年収)が150万円以上 ・東北労働金庫の審査基準を満たしていること |

| 貸付金利 | 年5.0%(※団体会員のみ) |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 要問合せ |

東北労働金庫おまとめローン「アシスト500」公式サイト

https://www.tohoku-rokin.or.jp/kariru/krr16.html

三井住友銀行カードローンはキャッシュカードを持っていれば始めやすい

三井住友銀行にはおまとめ専用の商品はありませんが、カードローンは原則用途自由なため、おまとめローンとしても使えます。

三井住友銀行カードローンのおすすめポイントは、以下3点です。

- キャッシュカードを持っていれば、ローン用のカードを発行する必要がない。カード発行を待つ必要もないため急ぎの借り入れにも最適

- 三井住友銀行に口座があれば申込時の入力項目を省略できる

- 振込みキャッシングの手数料が0円で利用可能

利用限度額も最高800万円まで設定されているため、年収や他社借入額次第では、かなり余裕のある使い方ができる点が特徴です。

三井住友銀行カードローンの基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上、満69歳以下であること ・原則安定した収入があること ・SMBCコンシューマーファイナンス株式会社の保証が受けられること |

| 貸付金利 | 年1.5%~年14.5% |

| 限度額 | 最高800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 任意 |

三井住友銀行カードローン公式サイト

https://www.smbc.co.jp/kojin/cardloan/

イオン銀行は2つのローンプランでおまとめとして利用できる

イオン銀行には、おまとめローン専用で使えるローンはありません。

ただ、下記2つのローンなら原則使い道自由で借りられるため、実質おまとめローンとしても使えます。

それぞれ、自分の返済計画に合ったローンが選べる点が特徴です。

①イオン銀行フリーローン(イオンアシストプラン)

着実に返済したい人向け。契約後は返済専用ローンとなり、追加の借入れはできない。上限金利は年13.5%で利用できるため、借り換えローンとしても利用できる。

②イオン銀行カードローン

追加で借りたいなど利便性を重視したい人向け。限度額の範囲内であれば繰返し借入れが可能。上限金利は年13.8%に設定されているため、消費者金融カードローンの借り換えとしても最適。

イオン銀行カードローンの基本情報

| ①フリーローン | ②カードローン | |

| 利用できる人の条件 | 下記すべての条件を満たす個人 ・日本国内に居住していること、外国籍の場合は永住許可を受けていること ・契約時の年齢が満20歳以上、満60歳未満 ・イオン銀行に普通預金口座があること ・安定かつ継続した収入が見込めること ※ 原則、前年度税込年収が200万円以上必要 ・オリックスクレジット株式会社の保証が受けられること ※ 年金受給者、学生、無職(専業主婦(夫))は申込不可 | 下記すべての条件を満たす個人 ・日本国内に居住していること、外国籍の場合は永住許可を受けていること ・契約時の年齢が満20歳以上、満65歳未満 ・本人に安定かつ継続した収入が見込めること ・イオンクレジットサービス株式会社、またはオリックス・クレジット株式会社の保証が受けられること |

| 貸付金利 | 年3.8%~年13.5% ※固定金利 | 年3.8%~13.8% ※変動金利 |

| 限度額 | 最高700万円 | 最高800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) | 可能(総量規制対象外) |

| 最長返済期間 | 8年 | 1年ごとの更新 |

| 契約時の他社返済 | 要問合せ | 要問合せ |

イオン銀行公式サイト

フリーローン商品概要:https://www.aeonbank.co.jp/loan/netfree_loan/

カードローン商品概要:https://www.aeonbank.co.jp/loan/card_loan/

auじぶん銀行カードローンの借り換えコースは金利優遇により業界最高水準の低金利

auじぶん銀行の借り換えコースは、auユーザーであれば金利優遇が受けられ、上限金利年12.5%で利用できるカードローンです。

もちろんおまとめローンとしても利用できるため、消費者金融カードローンの一本化には最適なカードローンといえます。

契約後も追加借入れ可能なため、「借りたり返したり」利便性を追及した使い方をしたい人にもおすすめです。

また、auじぶん銀行カードローンを利用するだけで、Pontaポイントがもらえる点もおすすめポイントです。

キャンペーン時期にもよりますが、新規契約で1,000ポイントがもらえ、借入残高によってさらにポイントがもらえるサービスもあります。

auじぶん銀行カードローンの基本情報

| 利用できる人の条件 | ・契約時の年齢が満20歳以上70歳未満であること ・安定継続した収入のあるお客さま(自営、パート、アルバイトを含む) ・アコム株式会社の保証が受けられること |

| 貸付金利 | 年0.98%~年12.5% ※auID登録による0.5%優遇後 |

| 限度額 | 最高800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 要問合せ |

auじぶん銀行 カードローンau限定割借り換えコース公式サイト

https://www.jibunbank.co.jp/products/loan/detail/

東京スター銀行「スターワン乗り換えローン」

東京スター銀行の「スターワンのりかえローン」は、おまとめ専用のローンです。

契約後は返済専用ローンとなるため、追加融資は受けられません。

ただ「スターワンのりかえローン」の利用条件は厳しく、年収条件が設定されている点には注意が必要です。

契約社員や派遣社員は利用できますが、パートやアルバイトで働いている人は申し込めません。

もし、非正規雇用で働いているなら、消費者金融系のおまとめローンに申し込むほうがいいでしょう。

東京スター銀行スターワン乗り換えローンの基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上、65歳未満 ・給与所得者であること(正社員・契約社員・派遣社員) ・年収が200万円以上あること ・(株)東京スター・ビジネス・ファイナンスまたはアイフル(株)の保証が受けられること |

| 貸付金利 | 年9.8%、12.5%、14.6%(固定金利・保証料込) |

| 限度額 | 30万円以上1,000万円以下 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 10年 |

| 契約時の他社返済 | 必須 |

東京スター銀行おまとめローン「スターワン乗り換えローン」公式サイト https://www.tokyostarbank.co.jp/products/loan/unsecured_refinance/

オリックス銀行カードローンには死亡保険とセットできるため安心

オリックス銀行のカードローンも、おまとめローンとして利用できます。

オリックス銀行カードローンの注目ポイントは、ガン保障特約のプランが金利上乗せなしで利用できる点です。

保険料の負担もなく、万一死亡したりガンと診断されたりすると返済義務が免除されますので、家族にも余計な心配をかけることもありません。

金利は上限年14.8%で設定されているため、消費者金融のおまとめにも最適です。

オリックス銀行カードローンの基本情報

| 利用できる人の条件 | 下記条件をすべて満たしていること ・申込時の年齢が満20歳以上69歳未満 ・原則、毎月安定した収入があること ・日本国内に住んでいること。外国籍の場合は永住者または特別永住者であること ・オリックス・クレジット(株)または新生フィナンシャル(株)の保証が受けられること |

| 貸付金利 | 年1.7%〜年14.8% |

| 限度額 | 最高800万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年ごとの自動更新 |

| 契約時の他社返済 | 任意 |

オリックス銀行カードローン公式サイト

https://www.orixbank.co.jp/personal/cardloan/

地域別におすすめを紹介│地方銀行おまとめローン15社

全国対応可能な銀行でなくても、地方に住んでいる人が利用できる「地方銀行のおまとめローン」もおすすめです。

地方銀行のおまとめローンには、居住地域が限定されるなど厳しい条件がありますが、年率10.0%以内で借りられるなど、金利面でメリットの大きいローンも多数存在します。

ここからは、北海道から九州地方まで地域別のおまとめローンをいくつかご紹介していきますので、ぜひ参考にしてください。

北海道銀行「道銀ベストフリーローン」なら資金使途の証明書不要

北海道にお住まいの方なら、北海道銀行の道銀ベストフリーローンWEB完結型がおすすめです。

道銀ベストフリーローン(WEB完結型)は、上限金利年14.0%で300万円までの融資が可能なおまとめローンです。

消費者金融や銀行が扱うおまとめローンのなかには、他社の完済証明を求められるケースがありますが、道銀ベストフリーローン(WEB完結型)は資金使途を証明する書類の提出は不要です。

実質使い道自由で借りられるローンですので、あらゆる用途に対応できる点がメリットといえます。

道銀ベストフリーローンWEB完結型の基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上65歳未満、完済時の年齢が満70歳未満 (パートやアルバイトでも申込可) ・北海道銀行に普通口座があること ・株式会社オリエントコーポレーションの保証が受けられること |

| 貸付金利 | 年3.8%〜年14.0% |

| 限度額 | 10万円以上300万円以内 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 7年以内(6ヶ月単位) |

| 契約時の他社返済 | 任意 |

北海道銀行道銀フリーローンWEB完結型公式サイト

https://www.hokkaidobank.co.jp/loan/free/

東邦銀行「とうほうお借換えローン」の上限金利は年9.8%と低金利

福島県や宮城県方面に住んでいる人なら、東邦銀行の「とうほうお借換えローン」もいいでしょう。

「とうほうお借換えローン」の特徴は、年10.0%未満の低金利で利用できる点です。

貸付金利は年6.5%か年9.8%で、審査により決定されます。

高いほうの金利年9.8%が適用されたとしても、消費者金融カードローンの上限金利年18.0%よりかなり低い金利で利用できるため、返済負担の軽減も可能です。

東邦銀行とうほうお借換えローンの基本情報

| 利用できる人の条件 | ・満20歳以上、完済時の年齢が満80歳以下 ・安定した収入があること ・株式会社オリエントコーポレーションの保証が受けられること ・WEB申込みの場合は、福島県、宮城県、山形県、茨城県、栃木県、新潟県に住んでいること |

| 貸付金利 | 年6.5%または年9.8% |

| 限度額 | 10万円以上500万円以内 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(6ヶ月単位) |

| 契約時の他社返済 | 必須 |

東邦銀行お借換えローン公式サイト

https://www.tohobank.co.jp/kojin/loan/karikae/

神奈川銀行「WEB完結型かなぎんプレミアムローン」の保証会社はオリックスクレジット

神奈川銀行おまとめローンの保証会社は、オリックス・クレジット株式会社です。

オリックスクレジット株式会社は、オリックスマネーなどのカードローンも扱っていますので、オリックスマネーなどで堅実な利用を続けているなら審査に有利にはたらく場合があります。

おまとめローン審査時には信用情報機関のデータが照会されると同時に、保証会社の社内データも確認されます。

過去にオリックスクレジット株式会社のサービスを利用したことがある人は、オリックスクレジットの社内に良好な顧客データが残っている可能性が高いため、一度申し込んでみる価値はあるでしょう。

WEB完結型かなぎんプレミアムローンの基本情報

| 利用できる人の条件 | ・申込時の年齢が20歳以上、完済時の年齢が76歳未満 ・神奈川銀行の営業エリア内に居住または勤務していること ・オリックスクレジット株式会社の保証が受けられること ・神奈川銀行に口座を持っていること |

| 貸付金利 | 年3.4%、5.4%、7.4%、9.4%、11.4%、13.4%、14.4% 上記のなかから審査で決定(固定金利) |

| 限度額 | 10万円以上1,000万円以内 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内 |

| 契約時の他社返済 | 任意 |

神奈川銀行「WEB完結型かなぎんプレミアムローン」公式サイト

https://www.kanagawabank.co.jp/kariru/premiumloan.html

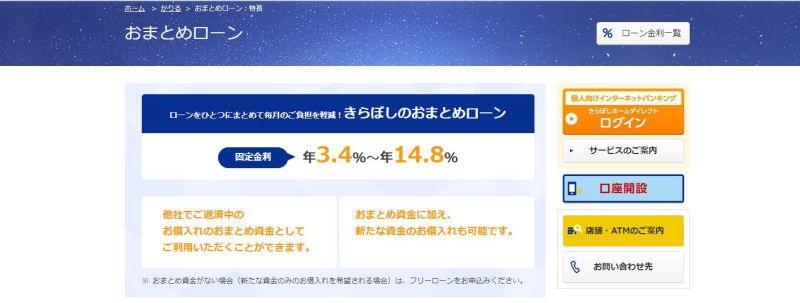

きらぼし銀行のおまとめローンは追加融資も可能

きらぼし銀行は、東京都港区に本店がある地方銀行です。

きらぼし銀行おまとめローンの上限金利は「年率14.8%」と、他行のおまとめローンと条件はほぼ同じです。

きらぼし銀行のおまとめローンの特徴は、借り換え時に新規融資が受けられる点です。

たとえば、他社の借入れが200万円ある状態でおまとめローンに申し込む場合、他社返済目的の200万円+新規融資目的100万円の合計300万円を申し込むこともできます。

審査により借入れできないこともありますが、低金利でまとめられるうえに新規融資も受けられる点は、他社おまとめローンにはない特徴といえます。

きらぼし銀行おまとめローンの基本情報

| 利用できる人の条件 | ・借入時の年齢が満20歳以上満64歳以下、完済時の年齢が75歳以下 ・安定継続した収入があること (パートやアルバイトでも申込可、年金受給のみの人は申込不可) ・アイフル株式会社の保証が受けられること |

| 貸付金利 | 年3.4%~14.8% |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内 |

| 契約時の他社返済 | 任意 |

きらぼし銀行おまとめローン公式サイト

https://www.kiraboshibank.co.jp/kariru/omatome-loan/point.html

名古屋銀行「フリーローン」は来店契約で最高1,000万円までの契約も可能

名古屋方面でおまとめローンを探しているなら、名古屋銀行のフリーローンもいいでしょう。

名古屋銀行のフリーローンなら、審査次第で最高1,000万円までの借入れも可能です。

ただし1,000万円で契約するためには、窓口での手続きが必要です。

WEB申込の場合は、最高でも500万円までしか契約できません。

名古屋銀行には、フリーローン以外にもマイカーローンやリフォームローンなど、さまざまなローンがあります。

おまとめ目的以外の融資を希望しているなら、各種目的ローンも検討してみましょう。

名古屋銀行フリーローンの基本情報

| 利用できる人の条件 | 下記条件をすべて満たす個人 ・名古屋銀行取扱店(東京支店除く)の営業区域内に居住、または勤務(営業)していること ・申込時の年齢が満20歳以上、完済時の年齢が満75歳以下 ・継続的で安定した収入があること ・オリックスクレジット株式会社の保証が受けられること ・Web完結希望の場合は、電子メールアドレスを持っていること ・本人確認資料として運転免許証またはマイナンバーカードをお持っていること |

| 貸付金利 | 年3.5%、5.5%、7.5%、9.5%、11.5%、13.5%のなかから審査で決定(固定金利) |

| 限度額 | 10万円以上1,000万円以内 (WEB契約の場合は10万円以上500万円以内) |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 1年以上~10年以内 |

| 契約時の他社返済 | 任意 |

名古屋銀行フリーローン公式サイト

https://www.meigin.com/kojin/loan/free/index.html

三十三銀行のおまとめローンは団体信用生命保険付帯だから安心

三重県にある三十三銀行にも、おまとめローンがあります。

三十三銀行のおまとめローンには、他行にはない以下の特徴があります。

- カードローンの同時申し込みが可能(おまとめローンの借入額×20%が上限)

- 一般団体信用生命保険とガン団体信用生命保険が無料で付帯されているので安心

とくに、無料で加入できる団体信用生命保険が付帯されている点は、安心できるポイントです。

おまとめローン利用中に万一のことがあったり、高度障害になったりしたとき、または余命6ヵ月以内と診断された場合は返済義務がなくなります。(加入は満60歳未満の利用者のみ)

家族に余計な心配をかけたくない人には、おすすめのおまとめローンといえます。

三十三銀行おまとめローンの基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上満60歳未満、完済時の年齢が65歳以下 ・三十三銀行の営業エリア内に住んでいる、または勤務していること ・勤続年数2年以上で前年度年収が300万円以上ある給与所得者 ・オリックスクレジット株式会社の保証が受けられること |

| 貸付金利 | 年9.8%、12.8%、14.8%のなかから審査で決定 |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(1ヶ月単位) |

| 契約時の他社返済 | 任意 |

三十三銀行のおまとめローン公式サイト

https://www.33bank.co.jp/kojin/loan/mokuteki/omatome.html

池田泉州銀行のフリーローンなら最短3営業日で審査回答

関西に住んでいる人なら、池田泉州銀行のフリーローンもおすすめです。

池田泉州銀行のフリーローンは、「金利提示が保証料込なのでわかりやすい」と評判です。

銀行によっては、金利手数料以外にも保証料が必要だったり、別途契約事務手数料を請求されたりするケースがあります。

池田泉州銀行のフリーローンなら、表示されている金利手数料以外の余計な手数料や保証料を請求されることはないため安心です。

池田泉州銀行フリーローンの基本情報

| 利用できる人の条件 | ・借入時の年齢が満20歳以上満70歳未満 ・安定継続した収入があること ・池田泉州銀行の営業エリア内に住んでいること(大阪府、兵庫県、京都府、和歌山県) ・エムユー信用保証(株)、または(株)ジャックスの保証が受けられること |

| 貸付金利 | 年4.5%~14.5% |

| 限度額 | 最高500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(1ヶ月単位) |

| 契約時の他社返済 | 任意 |

池田泉州銀行フリーローン公式サイト

https://www.sihd-bk.jp/personal/loan/free/

京都銀行フリーローングッドサポートは最高1,000万円のおまとめが可能

余裕のある限度額で利用できるおまとめローンを探しているなら、京都銀行のフリーローングッドサポートがおすすめです。

グッドサポートなら最高1,000万円までの一本化が可能で、かなり余裕のある使い方ができます。

銀行のフリーローンで1,000万円まで利用できるところは少ないため、京都に住んでいる人は一度チェックしてみてもいいでしょう。 年齢も完済時76歳未満まで申し込めるため、高齢の方でも安心して利用できる点が特徴です。

京都銀行フリーローングッドサポートの基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上、完済時の年齢が76歳未満 ・安定かつ継続した収入があること ※学生や本人に収入がない人、年金収入のみの人は利用不可 |

| 貸付金利 | 年3.675%~13.675% |

| 限度額 | 最高1,000万円(非正規雇用者は上限30万円まで) |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 任意 |

京都フリーローン「グッドサポート」公式サイト

https://www.kyotobank.co.jp/kojin/loan/free/index.html

徳島大正銀行「とくぎんフリーローンあわせて一本Ⅱ」は完済証明が必要?

「とくぎんフリーローンあわせて一本Ⅱ」は、規定の条件を満たせば最高▲1.5%の金利優遇措置が受けられるおまとめローンです。

給与振込や住宅ローンの利用で付与される「れいんぼ~ポイントサービス」のステージ次第で金利優遇幅が決定します。

「とくぎんフリーローンあわせて一本Ⅱ」は、消費者金融などの債務一本化にも利用できますが、契約時に完済証明が必要となる点に注意が必要です。

とくぎんフリーローンあわせて一本Ⅱの基本情報

| 利用できる人の条件 | 以下のすべての条件を満たすことができる個人 ・申込時満20歳以上完済時満80歳以下 ・徳島対象銀行の営業区域内に居住または勤務していること ・継続して安定した収入があること ・年金収入のみで契約時に満70歳以上となる場合は、徳島対象銀行で年金振込みを利用していること(手続き完了者も含む) ・年金担保融資をご利用していないこと ・四国総合信用株式会社の保証が受けられること |

| 貸付金利 | 年7.0%、9.0%、11.1%、13.1%、14.6%のなかから保証会社の審査で決定 |

| 限度額 | 10万円~600万円以内(1万円単位) ・パート、臨時社員等の場合は100万円以内 ・申込時満70歳以上は100万円以内 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(6ヶ月単位) |

| 契約時の他社返済 | 必須(完済証明要) |

徳島対象銀行「とくぎんフリーローンあわせて一本Ⅱ」公式サイト

https://www.tokugin.co.jp/kojin/kariru/others/free_index.html

愛媛銀行のひめぎんおまとめローンは申込日の翌営業日に審査回答

銀行のおまとめローンによっては、審査回答までに時間がかかり、ローンによっては審査回答まで1週間程度かかる場合もあります。

その点、ひめぎんおまとめローンは申込日の翌営業日には審査結果を教えてくれるため、急ぎの場合でも安心です。

即日融資は受けられませんが、それでも銀行のおまとめローンのなかでは手続きは早い方といえます。

ただし、ひめぎんおまとめローンで繰上げ返済をする場合は、100万円以上の繰上げ返済で5,500円の手数料がかかります。

借入れ時も30万円・以上返済期間1年以上の融資で1,100円の手数料がかかるため、貸付金利以外の手数料が別途かかる点に注意が必要です。

ひめぎんおまとめローンの基本情報

| 利用できる人の条件 | ・申込時の年齢が満20歳以上69歳以下、完済時の年齢が満75歳以下 ・安定継続した収入があること(専業主婦や年金収入のみの人は利用不可) ・愛媛銀行の営業エリア内に居住または勤務していること ・オリックスクレジット株式会社、またはライフカード株式会社の保証が受けられること |

| 貸付金利 | 年5.8%~14.5% |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(6ヶ月単位) |

| 契約時の他社返済 | 任意 |

ひめぎんおまとめローン公式サイト

https://www.himegin.co.jp/personal/loan/omatome/

広島銀行フリーローン「マイライフプラス分割返済型」は口座があればWEB申込可能

広島銀行が扱っているフリーローン「マイライフプラス分割返済型」は、店舗に行かなくてもWEB申込ができるローンです。

広島銀行の口座を持っている人なら窓口に行く必要はないため、手軽に申し込める点が特徴です。

上限金利は年13.3%と、銀行のおまとめローンのなかでも低めです。

ただし、フリーローン「マイライフプラス分割返済型」の金利は変動金利ですので、経済情勢によっては金利が上がるリスクもあります。

フリーローン「マイライフプラス分割返済型」の基本情報

| 利用できる人の条件 | ・満20歳以上69歳以下 ・継続した安定収入があること (パートやアルバイト、年金受給者や主婦(主夫)も含む) |

| 貸付金利 | 年3.3%~13.3% |

| 限度額 | 10万円~300万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内(6ヶ月単位) |

| 契約時の他社返済 | 任意 |

広島銀行フリーローンマイライフプラス公式サイト

https://www.mlp.cc/start/bunkatsu/

宮崎銀行の「みやぎんおまとめ1(ワン)」は融資までの時間に注意

宮崎銀行にも、おまとめローンがあります。

宮崎銀行の「みやぎんおまとめ1(ワン)」なら最高500万円までのおまとめが可能で、しかも返済期間は最長15年までと、長期返済ができる点が特徴です。(審査により返済期間が短くなる場合もあります)

ただ、みやぎんおまとめ1(ワン)は融資までの時間がかかる点がデメリットです。

消費者金融のおまとめローンなら申込日当日の融資も可能ですが、みやぎんおまとめ1(ワン)は、融資までに一週間程度かかります。

急ぎの場合は、プロミスやアコムなどのおまとめローンを検討したほうがいいでしょう。

みやぎんおまとめ1(ワン)の基本情報

| 利用できる人の条件 | ・借入時の年齢が満20歳以上満69歳以下で完済時の年齢が満75歳以下 ・安定継続した収入があること (パートやアルバイトでも申込可。学生や専業主婦、年金収入のみの場合は申込不可) ・アイフル株式会社の保証が受けられること |

| 貸付金利 | 固定金利(保証料込) 年14.5%、14.0%、13.5%、13.0%、12.0%、10.0%、7.0%、4.5%、4.0% ※審査で決定 |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上15年以内 |

| 契約時の他社返済 | 任意 |

宮崎銀行「みやぎんおまとめ1」公式サイト

https://www.miyagin.co.jp/lp/loan/omatomeone/

福岡銀行のおまとめ・フリーローン(ナイスカバー)は死亡保障がつけられる

福岡銀行の「フリーローンナイスカバー」も、おまとめローンに利用できるローンのひとつです。

「フリーローンナイスカバー」の特徴は、万一のときの保障をローンに付帯できる点です。

保障をつける場合は若干金利がアップしますが、がんや高度障害と判断されたり死亡したりした場合、ローン残高が0円になるため家族も安心です。

ただ、フリーローンナイスカバーは、50万円超えの契約から収入証明書類を提出しなければいけません(50万円以下は収入証明書不要)。

以前は300万円超えの場合のみ収入証明書類の提出が必要でしたが、いまは50万円を超えると提出が求められます。

おまとめローンとして利用する場合は、収入証明書類を事前に用意しておくといいでしょう。

フリーローンナイスカバーの基本情報

| 利用できる人の条件 | ・借入時の年齢が満20歳以上69歳以下 ※Webでの申し込みは69歳11ヶ月まで ・収入があること(パート・アルバイト・年金受給者でも申込可) ・ふくぎん保証(株)、(株)クレディセゾンまたはSMBCコンシューマーファイナンス(株)の保証が受けられること ※福岡銀行に口座がない場合は、返済脳口座として口座開設が必要(窓口契約) |

| 貸付金利 | 下記いずれかの金利を審査時に決定 ・WEB申込…年5.9%、9.9%、12.9%のいずれか ・WEB申込以外…年7.0%、11.0%、14.0%のいずれか |

| 限度額 | 10万円~500万円 |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上15年以内(6ヶ月単位) |

| 契約時の他社返済 | 任意 |

福岡銀行おまとめローン「ナイスカバー」公式サイト

https://www.fukuokabank.co.jp/personal/service/mokuteki/freeloan/

筑邦銀行フリーローンは店頭契約で最高1,000万円までの融資が可能

福岡に住んでいる人なら、筑邦銀行のフリーローンがおまとめローンとして利用できます。

筑邦銀行のフリーローンなら、店舗契約で最高1,000万円までの融資も可能です。(年収と他社借入れ額、利用者の属性による)

一方、WEB完結型なら限度額は300万円までですので、余裕のある限度額で利用したいなら店舗契約がおすすめです。

筑邦銀行フリーローンの基本情報

| 利用できる人の条件 | ・次の要件をすべて満たす個人 ・申込時年齢が満20歳以上79歳以下、かつ完済時年齢が満81歳未満 ・安定継続した収入があること(主婦やパート・アルバイト、年金受給者でも申込可) ・オリエントコーポレーションの保証が受けられること ・筑邦銀行本支店の営業区域内に住んでいるか勤務していること ・WEB完結型で申し込む場合は申込時に筑邦銀行の普通口座を持っていること |

| 貸付金利 | 固定金利 年3.8%、年4.8%、年6.8%、年7.8%、年9.0%、年10.8%、年13.8%のいずれか |

| 限度額 | 1,000万円(WEB完結型は最大300万円) |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヶ月以上10年以内 |

| 契約時の他社返済 | 任意 |

筑邦銀行フリーローン公式サイト

https://www.chikugin.co.jp/page/freeloan/

北九州銀行の「フリーローンおまかせ!きたきゅう君」なら収入証明書類不要

消費者金融のおまとめローンのほとんどは、申込時に収入証明書類の提出を求められます。

もし収入証明書類の提出を面倒と感じているなら、北九州銀行の「フリーローンおまかせ!きたきゅう君」がおすすめです。

「フリーローンおまかせ!きたきゅう君」なら、300万円以下の借入れなら原則収入証明書類不要で申し込めます。

ただし、繰上げ返済時に手数料(3,300円)がかかる点がデメリットです。

北九州銀行フリーローンの基本情報

| 利用できる人の条件 | ・下記の条件を全て満たす個人 ・借入時年齢が満20歳以上満69歳以下、完済時年齢が75歳以下 ・安定収入があること(パート・アルバイト可、年金受給のみは不可) ・国籍不問(日本国籍以外の場合は特別永住者または永住者の場合のみ) ・アイフルの保証が受けられること |

| 貸付金利 | 年4.8%~14.3% |

| 限度額 | 10万円~500万円(1万円単位) |

| 総量規制例外貸付 | 可能(総量規制対象外) |

| 最長返済期間 | 6ヵ月以上10年以内(120回以内) |

| 契約時の他社返済 | 任意 |

北九州銀行公式サイト「フリーローンおまかせ!きたきゅう君」

https://www.kitakyushubank.co.jp/personal/borrow/free/

おまとめローンの基礎知識借り換えローンとの違いを解説

ここまで、いくつかのおまとめローンおすすめをご紹介しましたが、あらためておまとめローンの基礎知識について整理しておきたいと思います。

この記事を読んでいると以下のような疑問がわくかもしれません。

・おまとめローンと借り換えローンって、結局なにが違うの?

・おまとめローンは総量規制の例外って聞くけどどういう意味?

・おまとめローンで借り換え元ローンを返済するときはどうすればいい?

ここからは、上記の疑問に答えていきながら、おまとめローンの基礎知識についてお伝えしていきます。

おまとめローンと借り換えローンとの違い

「おまとめローン」と「借り換えローン」はどちらも似た言葉なので、意味の違いについてわかりにくいと感じる人も多いでしょう。

消費者金融のおまとめローンでも「借り換え」という表現を使ったり、一方で銀行の借り換えローンに「おまとめOK」といった表現を使ったりすることもあります。

おまとめローンと借り換えローンの正式な意味の違いなど、下記の表にまとめていますので、ぜひ参考にしてください。

おまとめローンと借り換えローンの違い

| おまとめローン | 借り換えローン | |

|---|---|---|

| 目的 | 他社債務の一本化 | 他社負債の借り換え |

| 正式名称 | 「貸金業法に基づくおまとめローン」と記載 | 「貸金業法に基づくおまとめローン」とは 記載されていない |

| 追加融資 | 不可 | 可能(返済専用フリーローンは不可) |

| 取り扱っている金融機関や業者 | 消費者金融や銀行 | 銀行 |

| 総量規制の影響 | ・消費者金融のおまとめローンの場合は総量規制の例外扱い ・銀行のおまとめローンは総量規制の対象外 | ・消費者金融の借り換えローンでも総量規制の対象 ・銀行の借り換えローンは総量規制の対象外 |

| 他社返済 | 強制的に返済させられる | 返済するかどうかは利用者の判断に委ねられるケースが多い |

| 金利 | 金利ダウンが期待できる | 金利ダウンが期待できる |

| 審査時の判断ポイント | 他社完済後に残った債務額を返済できるかどうかが審査される | 現在の債務額+新規借り換えローンの限度額の合計を返済できるか審査される(既存のローン返済が利用者の判断に委ねられるため) |

| 契約後の追加融資 | できない | できる |

消費者金融のおまとめローンは「確実に債務を減らしたい」「追加の借入れをしたくない」人に向いています。

一方で、銀行などが扱う借り換えローンは、他社返済を計画的におこなえるなど自己管理ができて契約後も追加融資を受けたい人に向いています。

おまとめローンで借りたときの総量規制の扱いは?

貸金業法に基づくおまとめローンは、総量規制の対象外(総量規制例外貸付)です。

総量規制対象外のローンなら、返済能力に問題がなければ年収の三分の一を超えて借りることも可能です。

ただし、総量規制の対象外ローンで借りた金額は”年収の三分の一以内の借入れ”としてカウントされてしまうため注意が必要です。

たとえば、年収300万円の人がおまとめローンで200万円を借りたい場合、返済能力さえ問題なければ200万円の融資も可能です。

しかし、おまとめローンで200万円を借りると年収の三分の一を超えることになり、他社消費者金融などから新規の借入れはできなくなります。

おまとめローンで一本化できるのは何社まで?

一般的には3~4社から金利年18.0%でお金を借りる場合、支払日もバラバラで金利もかさむため、おまとめローンで一本化したほうが返済は楽になります。

ただ、そこで気になるのが「何社までならおまとめできるか?」です。

結論からいうと「借金を一本化できるのは〇〇社まで」といった決まりはありません。

おまとめローンでは、一本化する業者数よりも「現在の借入額」が重視されます。

現在の借入額や年収を考え問題なく返済できると判断してもらえれば、複数の借入れがあっても、おまとめローンの審査に通過できる可能性は高くなります。

ただ、1社にとどまらず複数のカードローンを利用しているということは、これまで「カードローンで増額審査に落ち続けている可能性が高い」といえます。

増額審査に落ちる時点で返済能力がないと判断されているわけですから、利用している貸金業者の数が増えるにつれ、おまとめローンの審査は段々と厳しくなります。

借り換え元のローンを完済する方法について

のちほど手続きの流れをお伝えしますが、貸金業法に基づくおまとめローンの場合、貸金業者が利用者の代わりに返済してくれます。

おまとめローンで借りたお金で他社借入れを返済し、おまとめローン契約後は新しい貸金業者へ返済する流れです。

現在利用中の消費者金融への返済は、一般的に貸金業者が利用者名義で振り込んでくれます。

業者によっては、利用者が他社借入れを返済してから「完済証明を持ってくるように」求められる場合もあります。

なかには残債を返済するだけではなく解約手続きをしないといけないケースもあるため、利用前には条件をよく確認しておくことが大切です。

一方、貸金業法に基づくおまとめローン以外の「借り換えローン」については、利用中のローン返済は利用者の判断に委ねられるのが一般的です。

しかし、おまとめローン契約前の残債を返済しないと単純に債務が増えることになるため、借り換え元のローンはかならず完済するように心がけましょう。

おまとめローン申し込みに必要な書類

おまとめローンの手続きに必要な書類は、以下の3点です

- 本人確認書類

- 収入証明書

- 他社契約書類や返済予定表など

一般的な消費者金融カードローンでは、借入れ金額が1社あたり50万円を超えるか、他社と合計して100万円を超える場合のみ収入証明書類の提出が必要になります。

一方、おまとめローンの場合は、金額によらず収入証明書類の提出が求められることが多いため、事前に必要書類を用意しておくことをおすすめします。

なお、収入証明書類として認められるのは一般的に下記の書類です。

保管していないと再発行してもらう必要がある書類もあるため、事前に確認しておくといいでしょう。

- 源泉徴収票(昨年度分※最新のもの)

- 直近2~3ヵ月の給与明細書

- 確定申告書の控え

- 課税証明書

※勤務先から発行される書類は、勤務先名や本人氏名が記載されていることが必要

おまとめローンで節約できる金利手数料のシミュレーション

今回、3社から金利年18.0%で合計200万円を借りている場合を想定し、金利年15.0%で一本化したときの返済シミュレーションをしてみました(プロミスの返済シミュレーションを利用)。

シミュレーション結果を見ると、金利が年3.0%下がるだけで総返済額は20万円以上軽減できることがわかります。

金利18.0%のローンを15.0%に一本化したときのシミュレーション

おまとめ前の借入れ状況(5年返済の場合) 金利年18.0%

| A社 | 金利年18.0% 借入額¥700,000、返済総額¥1,066,488 |

| B社 | 金利年18.0% 借入額¥800,000円、返済総額¥1,218,864 |

| C社 | 金利年18.0% 借入額¥500,000円、返済総額¥761,781 |

| 合計 | ・借入総額…¥2,000,000 ・毎月返済額…¥50,785 ・返済総額…¥3,047,133 |

おまとめ後の返済シミュレーション(5年返済の場合)金利年15.0%

| 合計 | ・借入総額…¥2,000,000 ・毎月返済額…¥48,000 ・返済総額…¥2,842,747 |

おまとめローン審査に通過するための7ヶ条

おまとめローンの審査基準は非公開です。

しかし、一般的な「審査通過の条件」は各社共通しています。

ここからは、おまとめローンの審査に通過するための7ヶ条について詳しく解説します。

1.いま借りているローンを滞納しない

おまとめローンに申し込むということは、現在利用中のローン返済が厳しくなっていることが考えられます。

しかし、いくら返済が厳しいからといって、延滞だけはしないよう注意しましょう。

現在利用中のローンで延滞してしまうと、信用情報機関にネガティブな情報が残り、おまとめローンの審査にも影響を及ぼします。

滞納が1ヵ月以上続くと「異動情報」と呼ばれる”他社審査に影響がでる信用情報”が残ってしまいます。

2.収入証明により返済能力を証明する

おまとめローンの審査で重要なのは、借金を一本化したあとでも返済できるかどうかです。

おまとめローンの審査では収入証明書類の提出が必要となり、収入証明書類は自分の返済能力を証明する唯一のエビデンスといっても過言ではありません。

必要な書類を用意しておくことはもちろん、できれば少しでも年収が高いタイミングで申し込めば「返済能力の高さ」をアピールできるでしょう。

給与明細を出すなら、残業代やインセンティブ給与が多いタイミングで申し込むと、審査で高い評価をしてくれる可能性が高くなります。

3.利用中の銀行や消費者金融でおまとめローンを申し込む

おまとめローンに申し込むときは、はじめて契約する消費者金融より、現在利用中の貸金業者が扱うおまとめローンがおすすめです。

現在借りているローンで堅実な利用を続けているなら、「信用できる契約者であることを証明」でき、審査通過の可能性も高まります。

はじめて貸金業者と取引した場合、信用情報機関のデータに問題がなくても、信用してもらうまでには時間がかかります。

すでに利用している貸金業者なら本人情報は登録されていますし、現在の利用状況も貸金業者側で把握しているため、手続きもスムーズです。

4.現在の借入額と件数を把握しておく

数社からお金を借りている場合は、現時点の借入額や返済計画などを把握しておくことも大切です。

おまとめローン審査時には、以下の内容がヒアリングされます。

- 現在利用中の貸金業者、銀行名

- 現在の借入額と金利(年率)

- 返済計画表(業者から計画表を提示されている場合のみ)

貸金業者や銀行から聞かれて「わかりません」と回答してしまうと、審査手続きに時間がかかります。

できるだけスムーズに審査してもらえるよう、事前に把握しておくべき情報は自分で整理しておくようにしましょう。

5.申込情報は正直に申告する

おまとめローンの審査に通りたい一心で「虚偽の情報で申し込む」のはやめましょう。

たとえば、以下のような虚偽の申し込みは、審査落ちの原因になる可能性が高くなります。

- 本人確認書類を偽造して申し込む

- 虚偽の勤務先情報を使って手続きする

- 他社借入件数や借入額を偽って申し込む

本当は勤務していないのに、アリバイ会社などを利用して申し込むことも絶対にしてはいけません。

虚偽の申し込みはおまとめローンの規約違反になりますし、もし発覚すると一括返済を求められます。

はじめから貸金業者を騙す目的でおまとめローンに申し込んだとしたら、詐欺罪に問われる可能性もあります。

とにかく、正直に申し込むように心がけましょう。

6.信用情報に問題があるなら情報が消えてから申し込む

過去に延滞事故を発生させたり債務整理をしたりした事実があるなら、信用情報機関に情報が残っている期間は審査通過が難しくなります。

より確実に審査通過したいなら、信用情報機関のネガティブな情報が消えてから申し込むようにしましょう。

信用情報機関のデータは、一部を除き5年間で消えます。

過去の金融事故を起こした時期から数えて5年後に、信用情報機関のデータを確認し、情報が消えているのを見てから申し込むといいでしょう。

7.在籍確認の電話に対応できるよう準備する

最近ではカードローン審査時の在籍確認の電話を省略するところも増えてきていますが、おまとめローン審査時には、ほとんどのケースで勤務先に電話がかかってきます。

おまとめローンで借りる金額は一般的なカードローンよりも高額になることも多いため、貸金業者や銀行は在籍確認の電話をかけて慎重に審査します。

おまとめローンの在籍確認では個人名で電話をかけてくれますが、普段聞き慣れないような人からの電話は同僚に怪しまれてしまうかもしれません。

在籍確認の電話は、おまとめローンの審査だけではなく、マイカーローン審査や住宅ローン審査でも実施されます。

電話対応をする同僚にきちんと対応してもらうためにも、マイカーローンなどを申し込んだことにして「在籍確認の電話があるかもしれない」と伝えておくといいでしょう。

また、申し込む際は自分が所属している部署の直通電話番号で申し込むようにしましょう。

代表電話や勤務先のフリーコールなどで申し込んでしまうと、本人確認ができない場合があるためです。

審査が甘いおまとめローンは存在しない!

おまとめローンで借金を一本化するときは、誰しもが「審査に落ちたくない」と思うでしょう。

ただし、正規の貸金業者や銀行が扱うおまとめローンで「審査が甘いおまとめローン」は存在しません。

おまとめローンの審査が厳しい理由

おまとめローンの審査が厳しいのには、以下のような理由があります。

- 融資額が高額になることも多く、厳しい審査をしないと返済不能に陥るリスクがある

- 利用者のなかには多重債務に陥っているケースもあり、慎重な審査が必要

おまとめローンで一本化する金額は、人によりさまざまです。

人によっては200万円~300万円を超えるケースもあり、しかも借入額が年収の三分の一を超えるとなれば慎重な審査が求められます。

おまとめローンと一般のカードローン審査を比較すると、おまとめローンのほうが審査が厳しい場合もあります。

貸金業者の審査時には返済能力の調査が義務づけられている

プロミスやアコムなどの消費者金融は、貸金業法の対象となる業者です。

下記のとおり、貸金業法では融資の際に「利用者の返済能力を確認すること」を義務付けています。

もし、審査を甘くして返済能力がない人に過剰融資をしてしまうと、貸金業法違反に問われることになるため、正規の貸金業者はかならず厳格な審査を実施します。

返済能力の調査について│貸金業法

【返済能力の調査】

引用元:https://elaws.e-gov.go.jp/document?lawid=358AC1000000032

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

【過剰貸付の禁止】

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

金融庁が注意喚起するおまとめローン詐欺の内容

「審査が甘い」ことをアピールする業者のなかには、おまとめローンと称して法外な金利で融資をしたり、金利手数料とは別の手数料を請求するケースがあります。

以下は、金融庁公式サイトの内容を抜粋したものです。

下記事例にもあるように、金融庁の名前をかたってお金をだまし取ろうとする手口も横行しています。

「借りやすいから」といって、審査が甘いおまとめローンを利用してはいけません。

金融庁公式サイトより

- おまとめローンを申し込んだら、「金融庁にあるデータが借入れできない状態になっている。大手貸金業者で20万円借りて郵送すれば、金融庁のデータを解除し貸すことができる。」と言われていますが本当ですか。

-

金融庁が個人の信用情報を管理したり、個別の貸付けに関与することはありません。金融庁を理由に金銭を請求してきた場合には、絶対に支払わないでください。当該業者はヤミ金の可能性が高いと考えられますので、以後、連絡を取らないようにしてください。無登録営業の取り締まりは警察が行うことになるので、お近くの警察へ情報提供をお願いします。

引用元:金融庁公式サイト

https://www.fsa.go.jp/receipt/soudansitu/advice04.html

おまとめローンに申し込む前にやるべきこと

まとめローンに申し込む際には、少なくとも以下3つのポイントを整理しておきましょう。

- いま借りているローン会社の連絡先、金利や負債額(元金と利息)、毎月の最少返済額をメモしておく

- できれば明細書や返済計画書のコピーを用意しておく

- 毎月の収入から生活費を差し引いて、余裕をもって返済できる金額を計算しておく

- おまとめローンに必要な書類を用意しておく(本人確認書類や収入証明書)

現在利用中のローンに関する情報(借入額や毎月の返済予定額)を整理しておかないと、おまとめローンの相談ができないケースがあります。

可能であれば、現在利用中の貸金業者の連絡先と、一括返済の振込口座についても調べておくと手続きがスムーズにすすみます。

即日借入れも可能!おまとめローン申し込みから他社返済までの流れ

下記は、一般的なおまとめローンの手続きの流れです。

貸金業者によっては若干の違いはありますが、ほとんどのおまとめローンでは貸金業者が利用者名義で一括返済し、契約が完了します。

一方、銀行のおまとめローンは「任意の借り換え」の意味が強いローンのため、現在の借入れ先への返済は利用者の判断に委ねられるのが一般的です。

まとめローン公式サイトから必要事項を入力

他社借入額や年収などを審査する。信用情報機関へのデータ照会もおこなわれる

審査が完了次第おまとめローンを契約する(店舗またはWEBにて契約)

消費者金融などの貸金業者が、おまとめローン契約者名義で借り換え元ローンを一括返済する。

※業者によっては、自分で返済したあと完済証明や解約証明を出すように求められるケースがある

おまとめローン利用時の注意点

他社返済を一本化できるおまとめローンですが、利用時に注意すべき点がいくつかあります。

もっとも注意すべき点は、おまとめローン契約後に借入れを増やしてしまうことです。

たとえば、A、B、C社から借金をしていてD社のおまとめローンで一本化した場合、おまとめローン契約時にはA、B、C社の借金を完済することになります。

ただ、人によってはおまとめローンで完済したあとに、これまで利用していたA、B、C社のカードローンを解約せず、再度借入れをしてしまうケースがあります。

業者によっては借り換え元のローンで再度借りることを禁止しているところもあるため、注意が必要です。

同じことは、クレジットカードに関してもいえます。

おまとめローンのなかにはショッピングリボ払いの一本化もできるタイプがありますが、クレジットカードの残債を払ったあとは解約するように言われることもあります。

おまとめローンを利用したため、クレジットカードが使えなくなると不便になることもあるでしょう。

おまとめローン利用時は、他社解約や追加借入れの可否について規約を確認しておくことをおすすめします。

おまとめローン審査に落ちたときの対策

おまとめローンで、審査が甘い業者は存在しません。

すべての人がおまとめローンの審査に通過できるわけではなく、利用者の属性によっては審査落ちすることもあります。

借金返済が苦しくなっておまとめローンに申し込むわけですから、審査に落ちてしまうと途方に暮れることもあるでしょう。

そこで、万一おまとめローンの審査に落ちたときの対策についてもお伝えしておきます。

現在のローン返済額を減額できないか相談する

いまのままで返済が厳しいなら、現在利用している貸金業者に連絡をして「毎月の最少返済額を一時的に減額できないか?」相談してみましょう。

当然ながら毎月の返済額を減らすと、完済までの期間は延びます。

しかし、返済期間が延びても延滞扱いになるよりはましです。

銀行カードローンでお金を借りている場合は返済額を調整してもらうのは難しいですが、消費者金融カードローンなら相談にのってくれる場合があります。

クレジットカードのショッピングリボ払いについても、毎月の最少返済額を自分で変更できる場合がありますので、困ったときはカード会社に相談するといいでしょう。

債務整理を検討する

もし、現状のままでローン返済が難しいなら、債務整理も検討してみてください。

金利が高いローンを利用しているなら、任意整理で一部のローンだけを債務整理する方法もおすすめです。(金利が高い消費者金融カードローンだけを任意整理することも可能です)

また、不動産や預貯金がないなら、自己破産を申請して借金返済義務を免除してもらう方法もあります。

いずれも、法律に詳しくないと手続きが難しいため、個人での手続きではなく弁護士事務所への依頼がおすすめです。

おまとめローンおすすめのまとめ

おまとめローンを取り扱っているのは「消費者金融」や「銀行」など、さまざまです。

おまとめローンによっては、契約後返済専用ローンになるものもあれば、追加借入れができるタイプがあるなど、多種多様な商品が用意されています。

また、おまとめローンは契約金額が高額になるケースも多く、慎重な審査がおこなわれます。

今回の記事を参考に自分にあったおまとめローンを探し、審査通過のポイントをおさえたうえで申し込むことをおすすめします。